相続に関する事

|

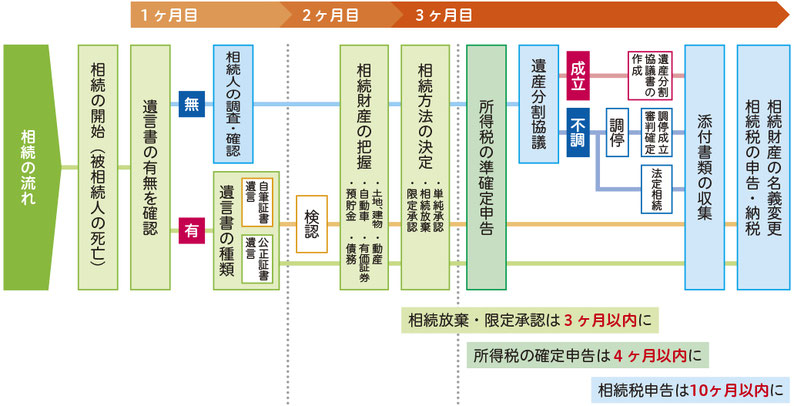

・具体的な相続の流れ ▼ ・相続の開始 ▼ ・遺言書の確認 ▼ ・法定相続人の確定 ▼ ・相続財産の把握 ▼ ・相続方法の決定 ▼ |

・所得税の準確定申告 ▼ ・遺産分割協議 ▼ ・相続税の申告/納税 ▼ ・相続財産の名義変更 ▼

|

||

具体的な相続の流れ

相続の開始

被相続人が亡くなった時から相続が開始します。

相続をしなければいけない場合、この時点でしなければならないことは、遺言書の有無の確認です。

遺言書の有無によってその後の手続きが変わり、遺言書の種類が【自筆証書遺言】なのか【公正証書遺言】なのか【秘密証書遺言】でも変わってきます。

遺言書の確認

被相続人自らで保管しているため、家庭裁判所による検認が必要。

【注意】自筆証書遺言保管制度を利用している場合は、法務局に遺言書が保管されているため、

家庭裁判所による検認は不要。

公証役場に原本が保管されているため、家庭裁判所による検認は必要ない。

公証役場に遺言書の存在は証明されているものの、原本は自らが保管しているため、

家庭裁判所による検認が必要。

遺言書があった場合

自筆証書遺言の場合

|

自宅などで自筆証書遺言書を発見した場合、 家庭裁判所で検認を行う必要があります。 この時、自筆証書遺言書を勝手に開封することは、絶対に避けてください。 自筆証書遺言を勝手に開封することは法律で禁止されています。誤って開封してしまった場合でも、5万円以下の過料が課される場合があります。

これは、他の相続人から内容を改竄、捏造されたのでは無いかと疑いを掛けられ、争いに発展する可能性があるためです。そのため、見つけても勝手に開封することは避けてください。 自筆証書遺言は、未開封の状態で家庭裁判所に提出し、指定された日時に検認に立ち会います。その後、遺言書が有効であると認められた場合、書かれている遺言に沿って手続きを進めていくことになります。

|

||

自筆証書遺言保管制度

|

自筆証書遺言保管制度を利用していた場合、遺言書は法務局に保管されています(自身で保管している可能性もあります)。 この場合、家庭裁判所の検認手続きは必要ありません。

相続人は、遺言作成者が亡くなった後、法務局に申請し、

①遺言書保管事実証明書の交付の請求 ② 遺言書情報証明書の交付の請求 ③遺言書の閲覧(モニター/原本)の請求

以上のことができるようになります。

|

||

公正証書遺言の場合

|

公正役場に原本が保管されており、自宅にある控えが保管されています。 検認を行う必要はありません。 もし遺言執行者が指定されているなら、遺言執行者が遺言書の内容に沿って相続手続きを進めていきます。 遺言執行者が指定されていなければ、相続人の代表者を決めて手続きを進めていくか、相続人の代表が行政書士や司法書士に依頼し、相続手続きを進めていくことになります。

相続の手続きを代行できるのは行政書士・司法書士・弁護士などの国家資格者と法律で決められています。ファイナンシャルプランナーや不動産業、税理士が相続手続き(相続関係説明図作成、遺産分割協議書の作成)を有料で行うことは法律違反となります。 しかし被相続人が指定した遺言執行者である場合はこの限りではありません。

|

||

秘密証書遺言の場合

|

自宅などで見つかった遺言書が秘密証書遺言だった場合、家庭裁判所で検認を行う必要があります。 この時、遺言書を勝手に開封することは、絶対に避けてください。 遺言書を勝手に開封することは法律で禁止されています。誤って開封してしまった場合でも、5万円以下の過料が課される場合があります。

これは、他の相続人から内容を改竄、捏造されたのでは無いかと疑いを掛けられ、争いに発展する可能性があるためです。そのため、見つけても勝手に開封することは避けてください。 自筆証書遺言は、未開封の状態で家庭裁判所に提出し、指定された日時に検認に立ち会います。その後、遺言書が有効であると認められた場合、書かれている遺言に沿って手続きを進めていくことになります。

|

||

遺言書がなかった場合

遺言書がなかった場合、又は、遺言書が無効になった場合、法定相続人の調査・確定をし、相続人全員で遺産分割協議を行う必要があります。

法定相続人の確定

【法定相続人】とは、民法900条で定められた相続人の事で被相続人の配偶者と被相続人の血族になります。

法定相続人の確定するには、被相続人の生まれてから亡くなるまでの戸籍を取り寄せ、血族を辿っていくことになります。

【配偶者】・・・必ず法定相続人になる。

【血族】・・・・優先順位の高い人が法定相続人になる。

優先順位は、以下のように定められています。

【第1順位】被相続人の子

もしくは代襲相続人。

(その子供の直系卑属(子供や孫))

【第2順位】被相続人の直系尊属(両親など)

第2順位の人は、第1順位の人がいないとき相続人になる。

【第3順位】被相続人の兄弟姉妹

もしくは代襲相続人。

(兄弟姉妹の直系卑属(子供や孫))

第3順位の人は、第1順位、第2順位の人がいないとき相続人になる。

相続財産の把握

次に、相続財産と債務の確認を行います。

財産の範囲を特定できなければ、遺産分割協議を行うことが出来ません。

相続財産は、銀行口座や不動産、有価証券、投資信託以外にも、生命保険や車両、そして債務(ローンなど)も含まれます。

財産の見落としは相続税の申告に関わりますので、見落としのないようにしなければいけません。

相続方法の決定

法定相続人の確定と、相続財産の把握が終わったら、次に相続方法を決めます。

相続方法は、被相続人が亡くなったことを知ってから三ヶ月以内に決めなければいけません。

相続方法には、下記の三つがあります。

単純承認

|

被相続人のプラスの財産も、マイナスの財産も引き継ぐ。

特別な手続きは必要なく、被相続人が亡くなったことを知ってから三ヶ月を過ぎると、自動的に単純承認とみなされる。

|

||

限定承認

|

プラスの財産の範囲内で、マイナスの財産も引き継ぐ。

負債の額が分からないが、自宅などの手放したくない不動産などがある場合に選択することが多い。 ※相続人全員で申述しなければならない。 |

||

相続放棄

|

プラスの財産もマイナスの財産も引き継がない。

明らかに負債の方が多い場合や、他の相続人と揉めたくない場合に選択されることが多い。 ※各相続人単独で申述することが出来る。 |

||

所得税の準確定申告

準確定申告とは、被相続人が確定申告をせずに亡くなった場合に、被相続人の代わりに相続人が行う確定申告のことです。

対象となる所得と税金の期間は、亡くなった年の1月1日から、亡くなった日までです。

申告期限は四か月以内となっており、通常の確定申告とは期限が異なるため、注意が必要です。

加えて、相続人が二人以上いる場合は、全員の連署により提出する必要があります。

遺産分割協議

相続財産の把握と、法定相続人の確定が終わったら、誰がどの財産を相続するのか話し合うことになります。この話し合いを【遺産分割協議】と言います。

遺産分割協議は相続人全員で行う必要があり、未成年者や認知症の方が相続人である場合は、親権者や成年後見人、特別代理人などが代わりに参加します。

必要な相続人が揃わずに行われた遺産分割協議は無効となります。

遺産分割協議に期限はありませんが、相続税の軽減措置には申告期限(10か月以内)があり、遺産分割協議が確定していなければ軽減措置が受けられないため、注意が必要です。

遺産分割協議の成立後、遺産分割協議書を作成することになります。

相続税の申告/納税

相続税は、被相続人から財産を相続した人にかかる税金で、被相続人が亡くなったことをしってから10ヵ月以内に納めなければなりません。

相続税の課税対象になるのは、財産のうちの非課税のもの、債務や葬式費用などを差し引いたものにかかります。

しかし、相続税は相続財産があるからといって必ずかかるものではありません。

相続税には基礎控除額があり、定められた金額を超えなければ相続税はかかりません。

相続財産にかかる基礎控除額の計算式は、以下になります。

3000万円+600万円×法定相続人の数

この金額を超えなければ相続税はかかりません。

相続財産の名義変更

遺産分割協議後、相続した財産の名義変更を行うことになります。

名義変更というと不動産をまっさきに思い浮かべるかもしれませんが、預貯金や有価証券なども、解約前に名義変更が必要になることがあります。

金融機関との手続きには印鑑証明書などが必要になるケースが多く、有効期限が定められていることも少なくありません。

遺産分割協議後は、早めに手続きを行うのがおすすめです。